نظریه پورتفوی مدرن

نظریه پرتفوی مدرن (MPT) افزایش بازده و کاهش ریسک

اگر به تازگی وارد بورس اوراق بهادار شدهاید، احتمالا بارها واژه پرتفوی یا پورتفولیو و مدیریت آن را شنیدهاید. حتی ممکن است در پنل کارگزاری خود این عبارت را دیده باشید اما ندانید که منظور از آن چیست. افراد تازه وارد معمولا با مفهوم این عبارت آشنا نیستند و ممکن است احساس ناآگاهی به آنها دست بدهد.

در این مقاله قصد داریم راجعبه این عبارت صحبت کنیم و نظریه پرتفوی مدرن را با نظریه پرتفوی سنتی مقایسه خواهیم کرد.

پرتفوی چیست؟

قبل از رفتن سراغ مبحث اصلی به توضیح این موضوع که پرتفوی چیست میپردازیم. پرتفوی که به آن سبد داراییها یا سرمایهگذاری نیز میگویند، سبدی است متنوع از داراییهای مختلف که میتواند شامل سرمایهگذاری در مسکن، بانک، بورس اوراق بهادار، سکه، ارز، طلا و غیره باشد. هر کدام از این داراییها را نیز میتوان متنوع کرد.

مثلا اگر شما سهمهایی بخرید که هر کدام از صنعتی متفاوت انتخاب شده باشد، در واقع شما سبد سهام خود را متنوع کردهاید، به این سبد، پرتفوی اوراق بهادار میگویند. تاکنون دو رویکرد متفاوت نسبت به پرتفوی اتخاذ شده است، رویکرد سنتی و رویکرد مدرن.

رویکرد سنتی نظریه پرتفوی

رویکرد سنتی نظریه پرتفوی اعتقاد داشت که تمامی سرمایهگذاران باید دارای یک پرتفوی شخصی باشند که منحصربهفرد است و متناسب با نیازهای خودشان طراحی شده باشد. بنابراین نیاز بود تا سرمایهگذاران پیش از تشکیل پرتفوی مورد نظر خود، ابتدا میزان بازدهی اوراقی که قصد سرمایهگذاری در آن را دارند تخمین بزنند.

بعد از تخمین میزان بازدهی، اوراقی را که انتظار دارند در آینده بیشترین بازدهی را داشته باشند برای سرمایهگذاری انتخاب کنند.

این رویکرد عوامل مختلفی را در انتخاب اوراق بهادار مناسب برای سرمایهگذاری بررسی میکند. برای مثال اگر بخواهید پرتفوی خود را با استفاده از رویکرد سنتی تشکیل دهید، باید به عواملی مانند درآمد جاری، اهداف سرمایهگذاری، دیدگاه و بازه زمانی مورد نظرخود و همچنین میزان ریسکی که میتوانید تحمل کنید، توجه کنید و متناسب با آنها استراتژی مناسب خود را طرحریزی کنید.

رویکرد مدرن نظریه پرتفوی

هری مارکوویتز، اقتصاددان آمریکایی به نظریه پرتفوی سنتی انتقاداتی وارد کرد. او معتقد بود که پیدا کردن سهمی با کمترین ریسک و بیشترین بازدهی تقریبا ناممکن است و اگر افراد بخواهند پرتفوی مناسبی بسازند باید بین ریسک و بازده مورد انتظارشان یک تناسب برقرار کنند. افراد برای سرمایهگذاری تنها نباید ریسک و بازده یک دارایی را بسنجند.

نظریه پرتفوی مدرن (Modern Portfolio Theory) با این فرض شکل گرفت که سرمایهگذاران بهطور ذاتی ریسکگریز هستند اما مطلوبیت نهایی آنها با هم متفاوت است.

حال این سوال مطرح میشود که سرمایهگذاران چگونه پرتفوی یا همان سبد سرمایهگذاری خود را برای کسب بالاترین مقدار بازده مورد انتظار همراه با سطوح مختلف ریسک بازار بهینه میکنند؟

این نظریه معتقد است که هیچ چیزی بهعنوان سرمایهگذاری کامل وجود ندارد. چیزی که مهم است و باید مورد توجه قرار بگیرد، انتخاب یک استراتژی با بازده بالا، همراه با ریسک متناسب با بازده است. این نظریه بر این موضوع تاکید میکند که ریسک جزء جدا نشدنی پاداشی بیشتر است.

نظریه پرتفوی مدرن در سال ۱۹۵۲ توسط هری مارکوویتز پیشنهاد داده شده است. این نظریه باعث دگرگون شدن مبحث مدیریت پرتفوی شد و همچنان بهعنوان یک استراتژی محبوب استفاده میشود.

این مقاله حدود ۴۰ سال بعد از ارائه شدن نظریه، توانست برنده جایزه نوبل اقتصاد شود. مارکوویتز مدل خود را بر این فرض بنا کرد که سرمایهگذاران همیشه مقداری وجه در اختیار دارند، که میخواهند این پول را برای مدتی سرمایهگذاری کنند.

هری مارکوویتز – ارائه دهنده نظریه پرتفوی مدرن

نظریه پرتفوی مدرن استدلال میکند که افراد میتوانند یک سبد سرمایهگذاری ایدهآل برای خود طراحی کنند که با در نظر گرفتن مقدار بهینه ریسک، حداکثر بازدهی را برای آنها داشته باشد. با سرمایهگذاری در بیش از یک سهم، سرمایهگذار میتواند از مزایای متنوعسازی استفاده کند، در حالی که ریسک خود را کاهش میدهد.

چگونه تنوعبخشی باعث کاهش ریسک میشود؟

بهطور کوتاه این موضوع را با بیان یک مثال توضیح میدهیم. سبد سرمایهگذاری را در نظر بگیرید که دارای سهام دو شرکت است. یکی از شرکتها سهامش وقتی باران میبارد بازدهیش افزایش مییابد.

شرکت دیگر سهامش هنگامی که باران نمیبارد، با بازدهی همراه است. اگر پرتفوی شما شامل هر دو سهم باشد، بدون توجه به این موضوع که باران باریده است و یا هوا آفتابی بوده، همیشه یک سود یا درآمدی برای شما وجود خواهد داشت.

در واقع ریسکی که یک فرد هنگام خرید سهام یک شرکت، با آن مواجه میشود، کسب بازدهی کمتر از مقدار مورد انتظارش است. بهعبارت دیگر این ریسک برابر است با انحراف از بازده متوسط.

ریسکی که یک فرد هنگام خرید سهام یک شرکت با آن روبهرو میشود، کسب بازدهی کمتر از مقدار بازدهی مورد انتظارش است.

این نظریه به اهمیت مدیریت پرتفوی، ریسک آن، تنوع و ارتباط بین انواع مختلف اوراق بهادار اشاره میکند. مارکوویتز نشان داد که یک پرتفوی متنوع نسبت به تکتک اجزای پرتفوی هر شخص نوسان کمتری دارد.

بیایید به این موضوع جزئیتر نگاه بیندازیم. مارکوویتز روشی را ایجاد کرده است که به یک سرمایهگذار امکان میدهد تا از لحاظ ریاضی میزان ریسک و بازده مورد انتظار را بررسی کند و سپس پرتفویی ایدهآل برای خود طراحی کند. پیش از بررسی این روش، ابتدا مفروضات این تئوری را بررسی میکنیم.

مفروضات نظریه پرتفوی مدرن

۱. هدف هر سرمایهگذار، کسب حداکثر بازده برای هر سطح از ریسک است. این جمله را میشود به شکلی دیگر نیز بیان کرد یعنی سرمایهگذاران در سطح معینی از بازدهی خواهان کمترین میزان ریسک هستند.

۲. با متنوعسازی پرتفوی از طریق اوراق بهادار غیرمرتبط میتوان ریسک آن را کاهش داد و سرمایهگذاران پرتفوی خود را بر مبنای بازده مورد انتظار(میانگین بازده) و ریسک (واریانس) انتخاب میکنند.

۳. هر مورد سرمایهگذاری تا بینهایت قابل تقسیم است. یعنی هر سرمایهگذاری را میتوان متنوع کرد.

۴. تمامی سرمایهگذاران یک دوره زمانی مشابه دارند و افق سرمایهگذاریشان مرتبط به یک دوره زمانی است.

۵. از مهمترین فرضیه این نظریه میتوان به ریسکگریز بودن سرمایهگذاران اشاره کرد.

۶. سرمایهگذاران بهطور منطقی رفتار میکنند.

بهطور کلی میتوان ادعا کرد که کلیت نظریه پرتفو مدرن با فرض این که سرمایهگذاران ریسکگریز هستند شکل گرفته است. این فرضیه بیانگر این است که سرمایهگذاران از بین گزینههای سرمایهگذاری با بازده یکسان، گزینهای را برای سرمایهگذاری انتخاب میکنند که ریسک کمتری داشته باشد.

با این فرض، سرمایهگذاران تنها زمانی در داراییهای پرریسک سرمایهگذاری میکنند که انتظار پاداش و بازدهی بزرگتری داشته باشند.

مثال) فرض کنید از شما خواسته میشود که از بین دو گزینه سرمایهگذاری که در طول یکسال بازدهی یکسان ۲۰ درصد دارند، یکی را انتخاب کنید. در حالی که ریسک گزینه اول ۲ برابر ریسک گزینه دوم باشد، شما کدام گزینه را انتخاب خواهید کرد؟

معمولا یک سرمایهگذار که به صورت منطقی و عقلایی تصمیمگیری میکند، گزینه دوم را برای سرمایهگذاری انتخاب خواهد کرد. نظریه پرتفوی مدرن معتقد است که سرمایهگذاران به شکل منطقی و عقلایی رفتار میکنند و به همین دلیل ادعا میکند که تمامی سرمایهگذاران گزینه دوم را انتخاب خواهند کرد.

نظریه پرتفوی مدرن معتقد است که سرمایهگذاران به شکل منطقی و عقلایی رفتار میکنند.

البته مطالعاتی که در دهههای اخیر در ارتباط با رفتار سرمایهگذاران انجام شده، نشان میدهد که این افراد در تمامی شرایط منطقی عمل نمیکنند و تصمیمهای احساسی و هیجانی نیز بر رفتارشان اثر دارد که بعدها جداگانه به این مطلب میپردازیم.

چگونگی محاسبه ریسک پرتفوی

برای محاسبه ریسک پرتفوی، میتوان واریانس هر دارایی را به همراه همبستگیهای بین هر جفت دارایی محاسبه کرد. همبستگی که بین داراییها وجود دارد، درصد سرمایهگذاری در هر دارایی و تعداد سهام مختلفی که در آن سرمایهگذاری شده بر کل ریسک پرتفوی تاثیر میگذارد.

وقتی سرمایهگذار یک پرتفوی متنوع تشکیل بدهد میتواند با اضافه کردن داراییهای کم ریسک به سبد سرمایهگذاری خود از ریسک داراییهای پرریسک بکاهد. در واقع با اضافه کردن اوراق بهاداری همانند اوراق خزانه، واحدهای صندوقهای سرمایهگذاری و… به سبد سرمایهگذاری خود میتوان از ریسک کل سبد کاست. در واقع ریسکِ کلیِ سبدی که تشکیل میدهیم از ریسک برخی از داراییهای خود سبد کمتر است.

بر اساس این نظریه ریسک هر سهم از دو بخش تشکیل شده است. اولین نوع آن ریسک سیستماتیک (Systematic risk) یا همان ریسک بازار است که قابل حذف شدن نیست (مثل رکود اقتصادی، تغییر نرخ بهره سپردههای بانکی و…).

دومین نوع ریسک، ریسک غیرسیستماتیک (Unsystematic risk) (ریسک مربوط به هر سهم که میتواند ناشی از مدیریت یا فروش ضعیف باشد) است. متنوعسازی نمیتواند ریسک بازار یا همان ریسک سیستماتیک را از بین ببرد اما میتواند ریسک غیرسیستماتیک را تا حد زیادی کاهش دهد. به طور کلی سرمایهگذاران می توانند با ترکیب یک سبد متنوع از داراییها، ریسک داراییهای خود را کاهش دهند.

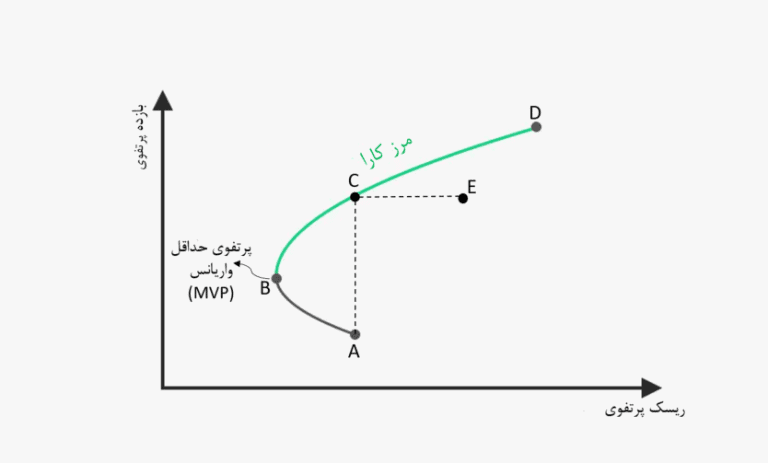

مرز کارا (Efficient Frontier)

سرمایهگذاران باید متنوعسازی را متناسب با ویژگیهای خود انجام دهند. این کار را میتوان از طریق بررسی مرز کارا انجام داد.

منحنی مرز کارا توسط هری مارکوویتز معرفی شد. او توانست با استفاده از ریسک، بازده و ضریب همبستگی بین اوراق بهادار (دامنه این ضریب بین منفی یک تا مثبت یک است)، مرز کارا را ترسیم کند.

در واقع مرز کارا یک ابزار مالی است که به سرمایهگذاران کمک میکند که با توجه به میزان ریسک، پرتفویی با بالاترین میزان بازده ایجاد کنند.

طبق نظریه پرتفوی مدرن، مرز کارا مجموعهای از پرتفوهای بهینه (سبدهای سرمایهگذاری) است که چارچوبی را برای انتخاب سبد سرمایهگذاری با بالاترین میزان بازده مورد انتظار برای سطح مشخصی از ریسک معلوم میکند. در واقع مرز کارا مجموعهای است که برای سطح معینی از بازدهی، پرتفویی با کمترین سطح ریسک را ایجاد میکند.

پرتفوهایی که زیر مرز کارا قرار میگیرند (پرتفوی A) بهینه نیستند زیرا بازده کافی برای این سطح از ریسک فراهم نمیکنند و میتوان پرتفوهایی یافت که با همین سطح از ریسک، بازده بالاتری (پرتفوی C) ایجاد میکنند.

پرتفوهایی که سمت راست این مرز باشند (پرتفوی E) نیز کارا و بهینه نیستند زیرا میتوان روی نمودار پرتفوهایی پیدا کرد که با ریسک کمتر، بازدهی بیشتری (پرتفوی C) نسبت به پرتفوهای سمت راست این مرز داشته باشند.

همانطور که در شکل بالا میبینید محور افقی این نمودار ریسک پرتفوی و محور عمودی آن بازده پرتفوی را نمایش میدهد. سبد سرمایهگذاریها نیز با توجه به این دو عاملِ ریسک و بازده روی نمودار ترسیم شده است.

نقطه B، نقطه حداقل واریانس نامگذاری شده است. زیرا پایینتر از این نقطه، دیگر پرتفویی وجود ندارد که در ازای بازده کمتر، ریسک کمتری داشته باشد. دلیل اینکه از این کمتر ریسک وجود ندارد هم این است، که در صورت حذف ریسک غیرسیستماتیک از طریق تنوعبخشی، همواره ریسک سیستماتیک (ریسک بازار) وجود دارد که قابل حذف نیست. در صورتی که یک سرمایهگذار از فروش استقراضی استفاده کند، قسمت انتهایی نمودار بعد از نقطه D تا بینهایت ادامه خواهد داشت.

توجه داشته باشید که مرز کارا برای هر سرمایهگذار میتواند متناسب با ریسکپذیری و بازده مورد انتظارش شکل متفاوتی داشته باشد. هر شخصی میتواند متناسب با ویژگیهای خود مرز کارای مخصوص به خود را داشته باشد و سپس پرتفویی که قصد تشکیل آن را دارد با این مرز مقایسه کند و متوجه شود که آیا یک سرمایهگذاری بهینه انجام داده و یا میتواند با تغییر برخی از عوامل پرتفوی خود را بهینهتر کند.

این که پرتفویی تشکیل دهیم که بالاترین میزان بازدهی را داشته باشد و بدون ریسک باشد، تقریبا امری غیرممکن است. چون همانطور که گفتیم علاوهبر ریسکی که از طریق تنوعبخشی حذف میشود، ریسک ذاتی بازار را نمیشود حذف کرد. بنابراین انتخاب پرتفوی باید بهگونهای باشد که بازده آن بتواند ریسک سرمایهگذاری را متعادل کند.

مرز کارا به سرمایهگذار در تنظیم تخصیص داراییهایش کمک میکند و باعث میشود تا سرمایهگذاران بیشترین میزان بازده مورد نظر خود را کسب کنند. همچنین میتواند در تعیین این که آیا سرمایهگذار باید میزان سرمایهگذاری خود را در یک سهم پرریسک کاهش و بهدنبال آن سرمایهگذاری در یک سهم کمریسک را افزایش دهد نیز کمک میکند.

پرتفوی بهینه

با توجه به نظریه پرتفوی مدرن مارکوویتز میتوان گفت، یک پرتفوی بهینه میتواند بین ریسک و بازده تعادل برقرار کند. در واقع یک پرتفوی بهینه، شامل ریسک بالا مثل صندوقهای سرمایهگذاری جسورانه و یا یک پرتفوی با ریسک و بازده خیلی پایین مثل صندوقها با درآمد ثابت نیست. یک پرتفوی بهینه شامل اوراق بهادار با بیشترین بازده ممکن در درجهای معین از ریسک (ریسک قابل قبول برای سرمایهگذار) است.

دوباره به نمودار قبل بازگردید، در واقع یک سرمایهگذار ریسکپذیر میتواند سبد سرمایهگذاری یا همان پرتفوی متناسب با خود را از قسمت انتهایی مرز کارا (نقطه D) و یک شخص ریسکگریز میتواند از قسمت ابتداییِ متمایل به چپ (نقطه B) پرتفوی خود را انتخاب کند.

انتقادات وارد بر این نظریه

نظریه فرضیه کارا بر اساس فرضیاتی بنا شده است که همیشه درست نیستند. یکی از مهمترین ایرادات وارد بر این نظریه در رابطه با فرض عقلایی رفتار کردن سرمایهگذاران است. سرمایهگذاران همیشه عقلایی رفتار نمیکنند و ویژگیهای رفتاری و روانشناختی آنها بر تصمیماتشان تاثیر میگذارد.

در حقیقت مدل مارکویتز نشان داد که سرمایهگذاری تنها انتخاب یک سهم درست نیست. بلکه انتخاب تلفیقی از سهام، برای توزیع ریسک و کاهش آن است.

مقالات مرتبط با مبانی بورس

فیلتر طلایی بورس دستیار قدرتمند تو

ادامه مطلب>>

چه سهمی بخرم که سود کنم؟

ادامه مطلب>>

معرفی سایت های مهم بورسی

ادامه مطلب>>

معرفی کتاب های بورسی

ادامه مطلب>>